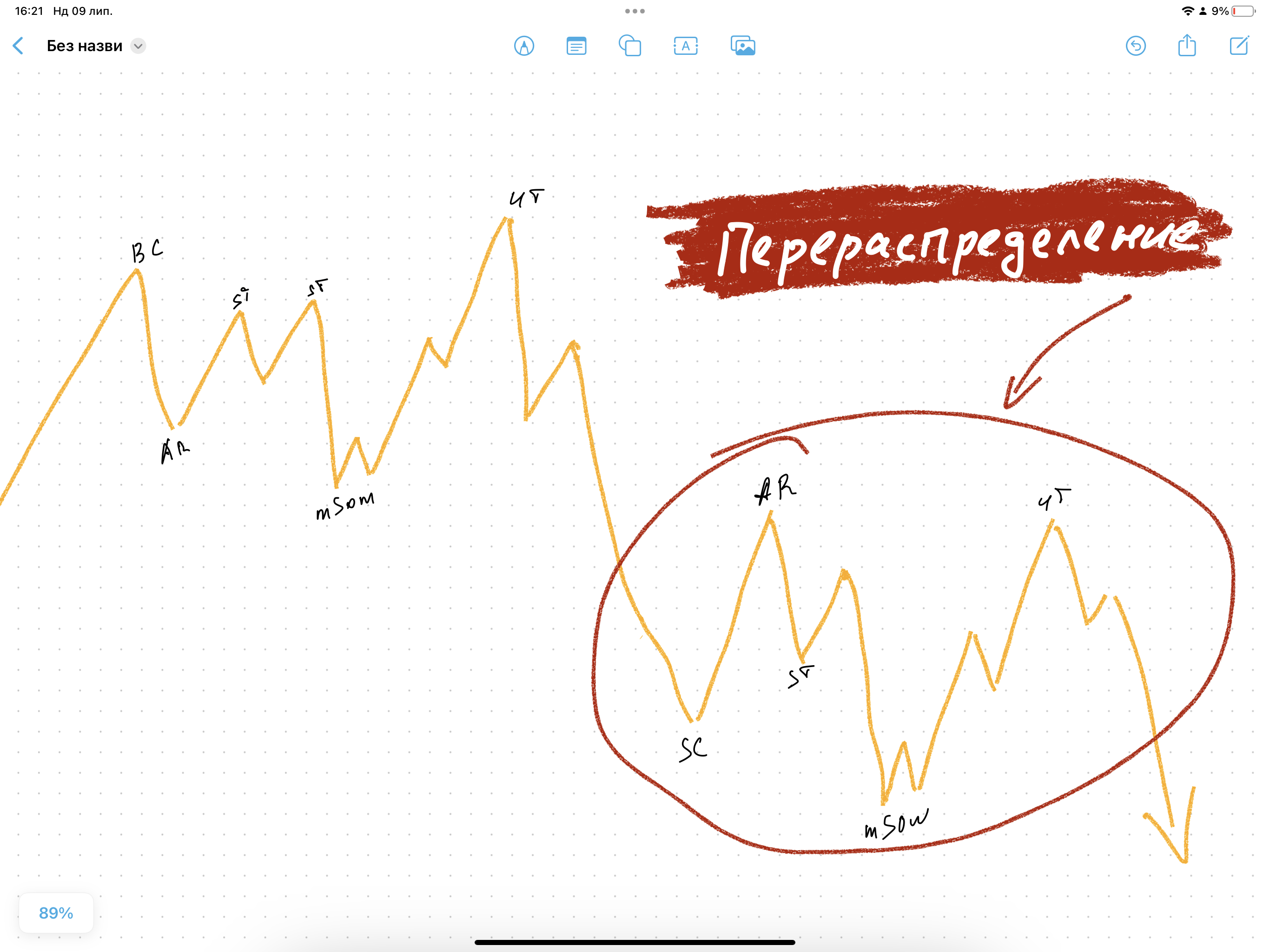

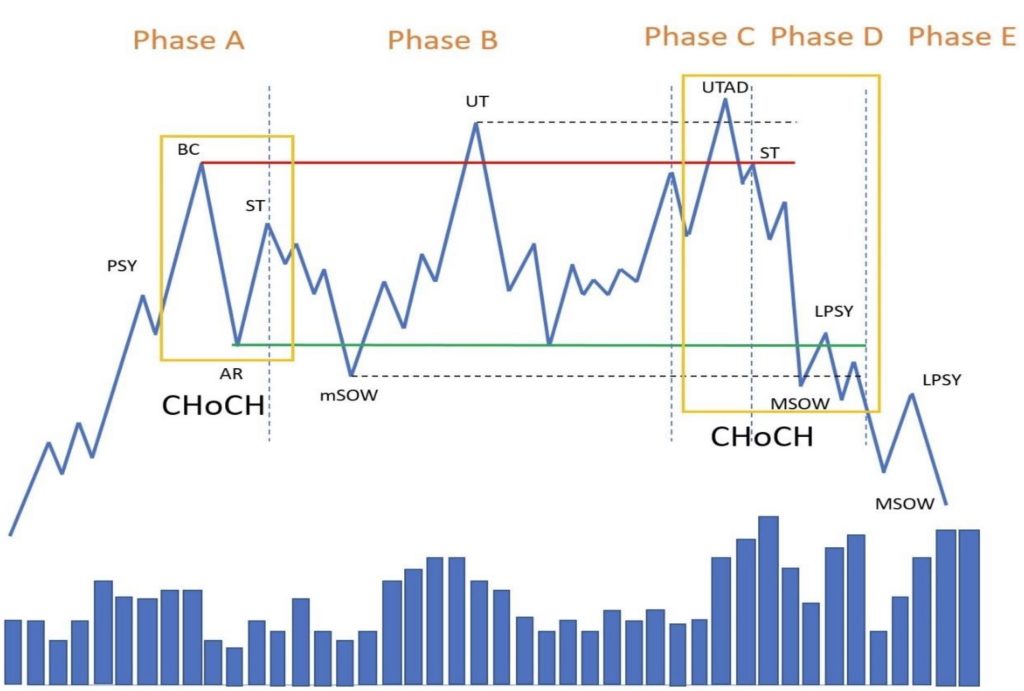

Диапазон распределения представляет собой период бокового движения цены, при котором восходящее движение останавливается, и происходит процесс продажи акций информированными профессионалами, заинтересованными в более низких ценах.

Они стремятся удержать выгодную позицию, чтобы продать акции по более низким ценам и получить прибыль.

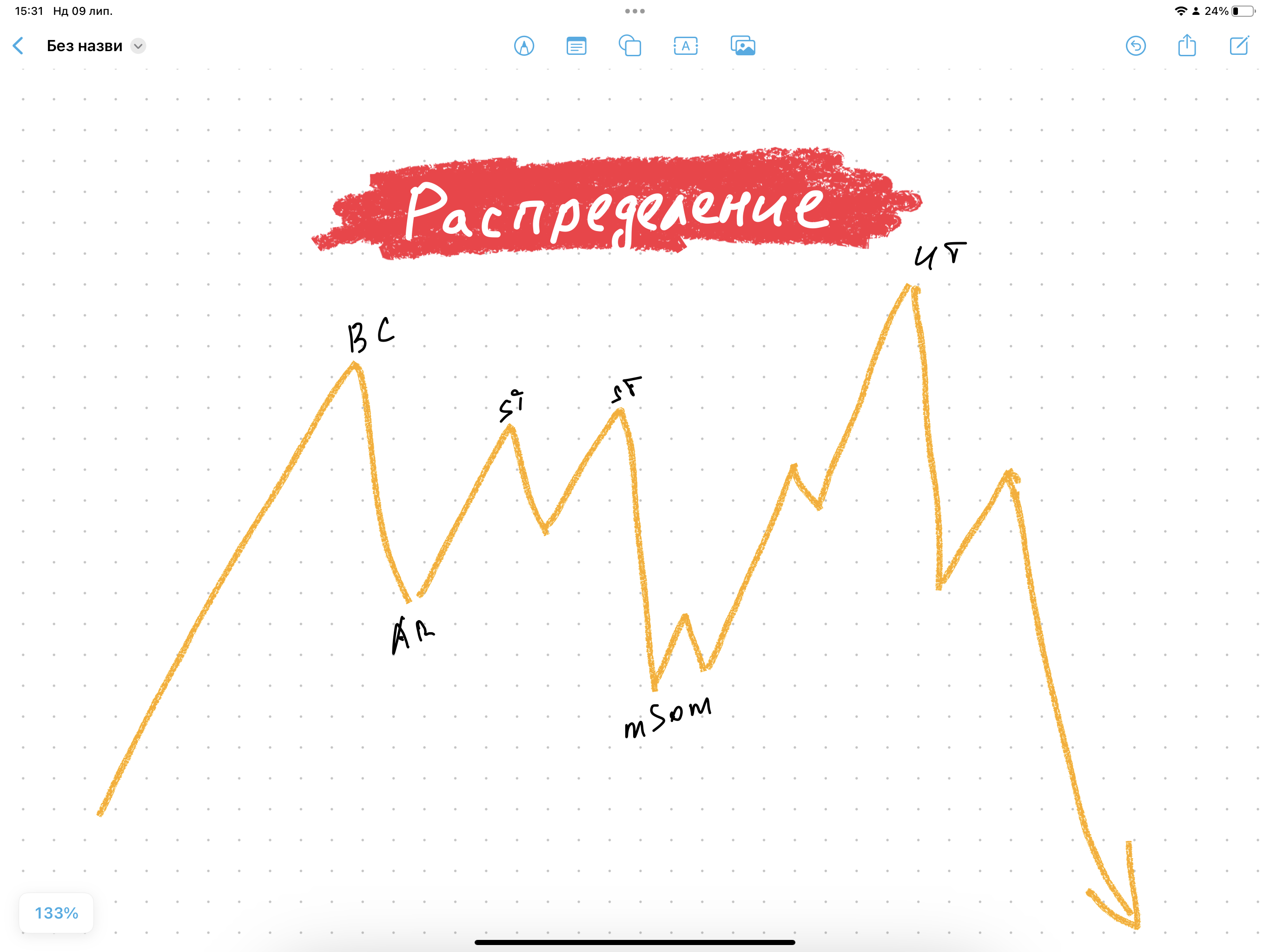

Распределение. Это процесс, при котором крупные операторы распределяют (продают) акции. Это переход от сильных трейдеров или “сильных рук” к розничным трейдерам или “слабым рукам”.

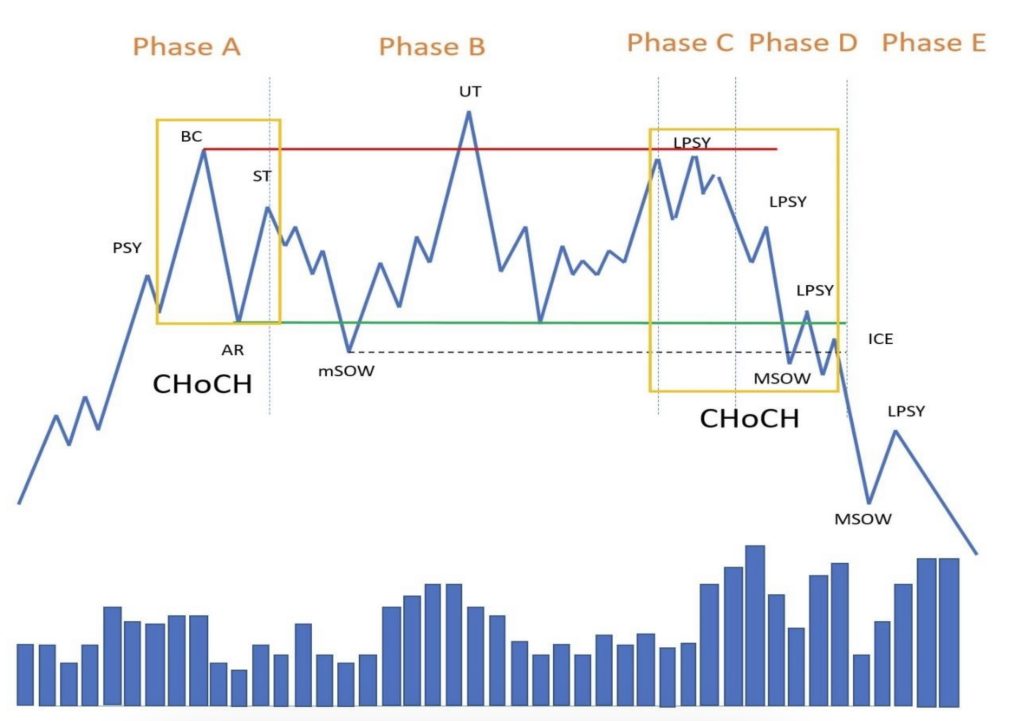

ICE (Initial Change of Character). Уровень поддержки структур распределения или перераспределения. Он определяется минимумом, сгенерированным автоматической реакцией, и минимумами, которые могут быть достигнуты во время фазы B.

CHoCH (Change of Character). Смена характера. Он указывает на среду, в которой цена будет двигаться в ближайшее время. Первый CHoCH устанавливается в фазе A, когда цена движется от среды восходящего тренда к консолидации. Второй CHoCH устанавливается от максимума фазы C до минимума SOW, при котором цена перемещается из среды консолидации в среду нисходящего тренда.

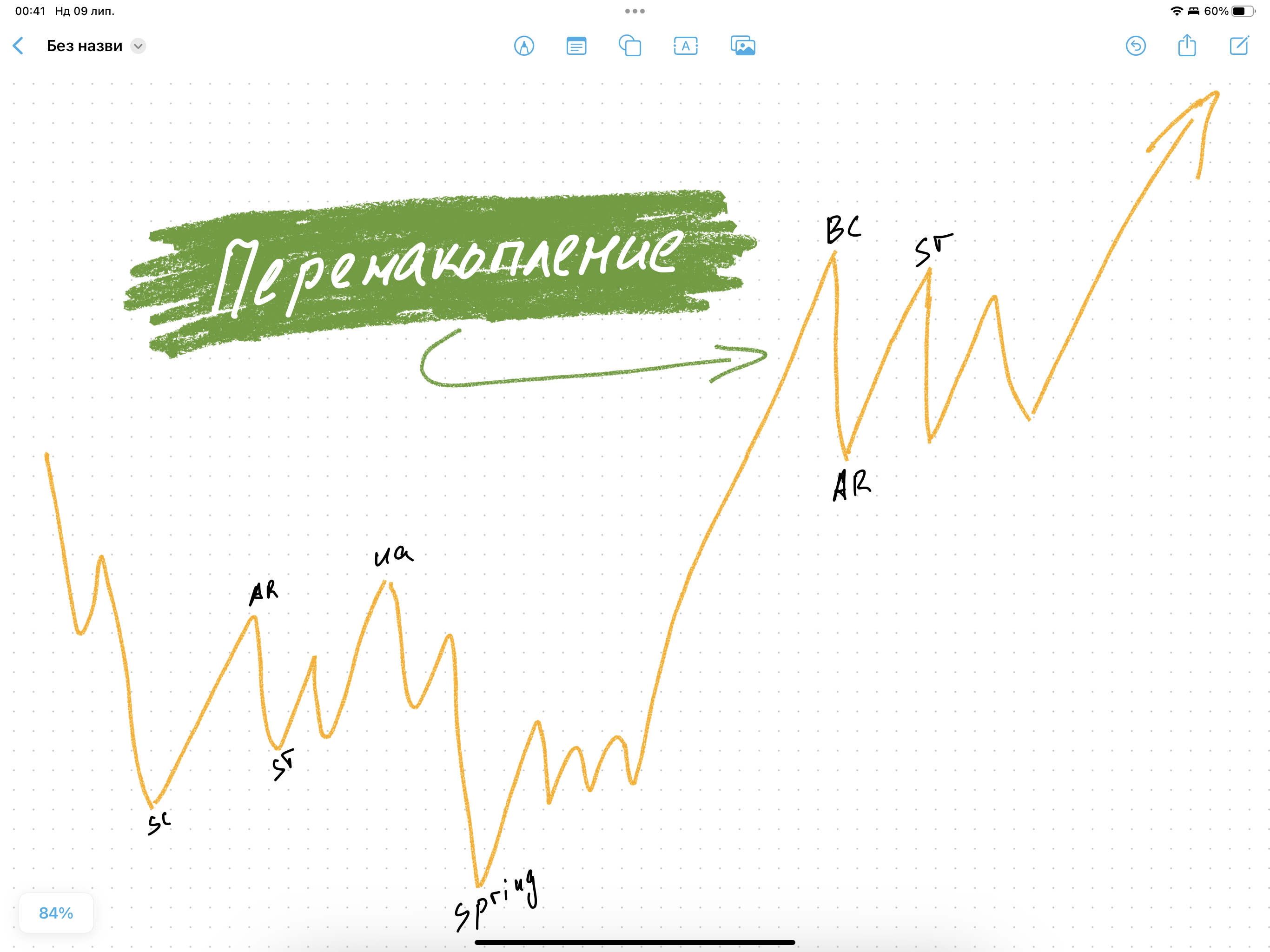

Фаза A. Остановка предыдущего тренда

- PSY (Preliminary Supply – Предварительный сбыт). Это первая попытка остановить подъем, которая часто терпит неудачу.

- BC (Buying Climax – Кульминация покупок). Действие, останавливающее движение вверх.

- AR (Automatic Reaction – Автоматическая реакция). Медвежье движение, задающее минимальный диапазон.

- ST (Secondary Test – Вторичный тест). Тест уровня спроса относительно действий. Означает конец фазы A и начало фазы B.

Фаза B. Построение причины

- UT (Upthrust – Всплеск вверх). Это событие, аналогичное накопительному событию UA. Временное преодоление сопротивления и повторный вход в диапазон. Это тест максимума, сгенерированный BC.

- mSOW (Minor Sign of Weakness – Незначительный признак слабости). Проявление незначительной слабости. Это событие аналогично ST, но в контексте распределения. Временное преодоление поддержки и возвращение в диапазон. Это тест минимума, созданный AR.

Фаза C. Тест

- UTAD (Upthrust After Distribution – Всплеск вверх после распределения). Это проверка, которая включает преодоление максимумов фаз A и B.

- Тест UTAD. Восходящее движение, направленное вверх, чтобы проверить уровень приверженности покупателей.

Фаза D. Медвежий тренд в пределах диапазона

- MSOW (Major Sign of Weakness – Основной признак слабости). Проявление основной слабости. Это главное медвежье движение, которое возникает после тестового события фазы C и достигает нижней границы диапазона, вызывая изменение характера.

- LPSY (Last Point of Supply – Последняя точка снабжения). Последний уровень спроса. Это снижение максимумов, которые мы обнаруживаем в медвежьем движении к поддержке.

Фаза E. Медвежий тренд вне диапазона.

Это последовательность SOW и LPSY, которая порождает динамику убывающих максимумов и минимумов.

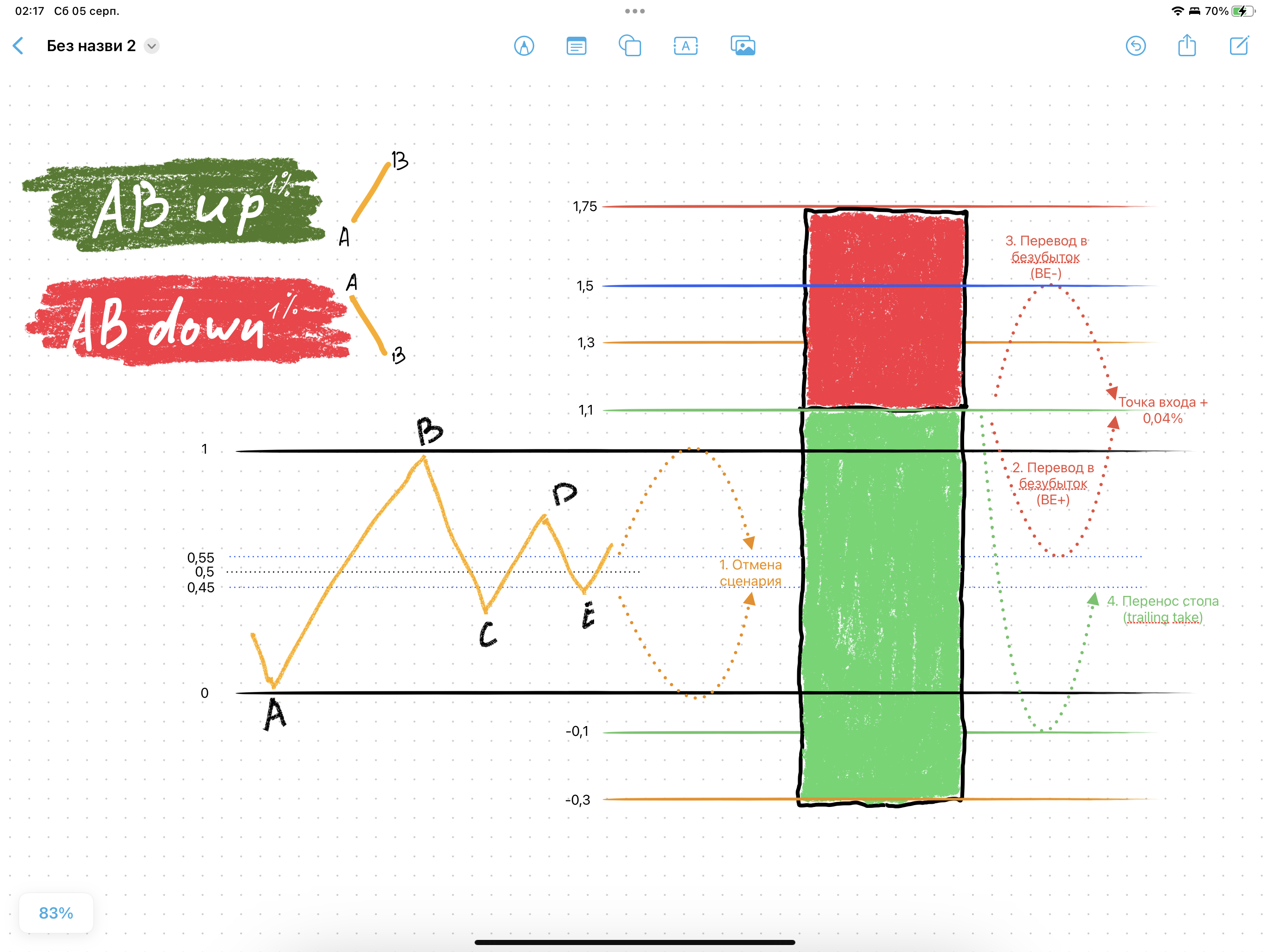

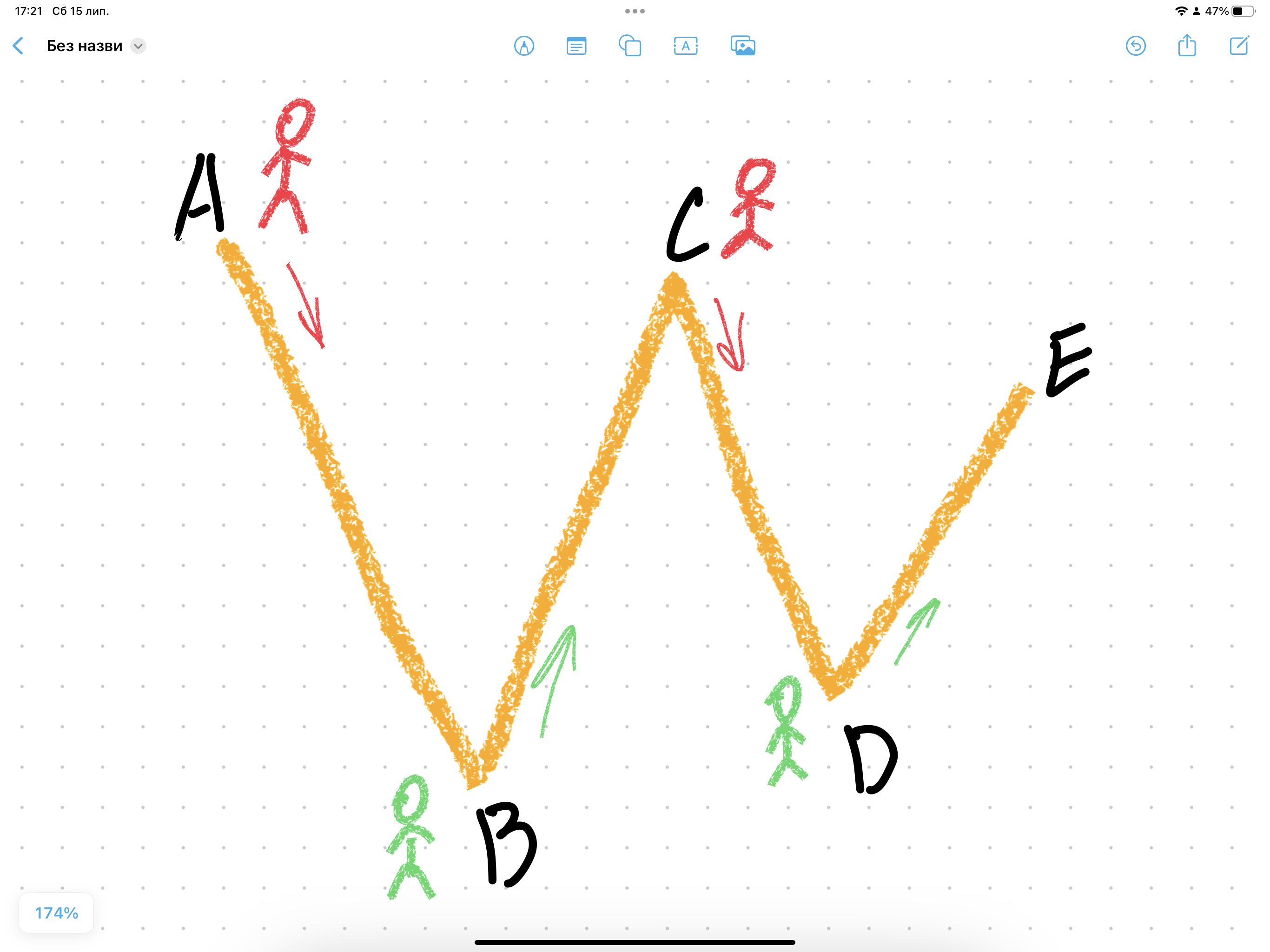

Второй вариант методики, при котором тестовое событие в фазе C не достигает максимумов структуры, отличается от примера накопительной схемы №2.

Это указывает на большую слабость фона. Цена стремится достичь максимальной ликвидности, но крупные трейдеры, уже имеющие короткие позиции, препятствуют этому. Структура теряет уверенность из-за отсутствия тряски.

При открытии короткой позиции на возможном LPSY мы всегда будем сомневаться, будет ли цена колебаться до максимумов перед падением.

Признак слабости (SOW), разрушающий структуру, исчезает. Это уникальная возможность протестировать на пробив (LPSY).

Закон причины и следствия

Именно в этих условиях диапазона мы видим в действии закон причины и следствия, который широко применяется в мире торговли. Он говорит нам, что для возникновения следствия должна существовать причина, порождающая его, и что степень следствия будет прямо пропорциональна причине.

В случае диапазона распределения, продажа акций (причина) будет иметь в качестве следствия последующее движение вниз, нисходящий тренд.

Степень этого движения будет прямо пропорциональна времени, затраченному на создание причины (поглощение запасов).

Подготовка к значительному движению требует времени. Крупные трейдеры не могут построить всю свою позицию сразу, поскольку агрессивность их продажных ордеров сместит цену вниз, пока не будет найден достаточный спрос, соответствующий их продажам.

Поэтому им необходимо разработать и тщательно выполнить план, чтобы удовлетворить всю доступную рыночную потребность по максимально возможной средней цене.

Маневры обработки

Во время этого процесса распространения, крупные трейдеры, при поддержке средств массовой информации (часто доступных им), создают чрезвычайно сильную среду. Их целью является привлечение как можно большего числа трейдеров, поскольку именно покупки этих трейдеров обеспечат необходимый объем, соответствующий их продажным ордерам.

Недостаточно информированные трейдеры не осознают, что сильные профессионалы создают отличную позицию для продажи, поскольку их интересы направлены вниз. Они вступают на рынок не в том направлении. С помощью различных маневров, крупные трейдеры постепенно удовлетворяют имеющийся спрос.

В диапазоне распределения, аналогично диапазону накопления, мы сталкиваемся с фундаментальным событием – шоком. Верно, что не все структуры увидят это действие до начала тренда, но факт его присутствия добавляет сценарию больше силы.

В случае бычьего шока, методология Вайкоффа называет это “Upthrust”. Это внезапное восходящее движение, которое пробивает уровень сопротивления диапазона и выполняет три функции для крупных трейдеров: достижение стоп-лоссов трейдеров, у которых были короткие позиции и они были хорошо позиционированы; стимулирование покупок слабо информированных трейдеров, которые полагают, что бычье движение продолжится; и получение прибыли от такого движения.

В то же время им необходимо убрать с рынка “слабые руки”. Это трейдеры, которые скоро закроют свои позиции на продажу, предполагая короткую прибыль. Закрытие позиций на продажу представляет собой ордера на покупку, которые крупным трейдерам придется поглощать, если они хотят продолжать толкать цену. Одно из действий, которое они предпринимают, чтобы избавиться от этого типа слабых трейдеров, – это создание плоского, скучного рыночного контекста, чтобы удерживать их от окончательного закрытия своих позиций.

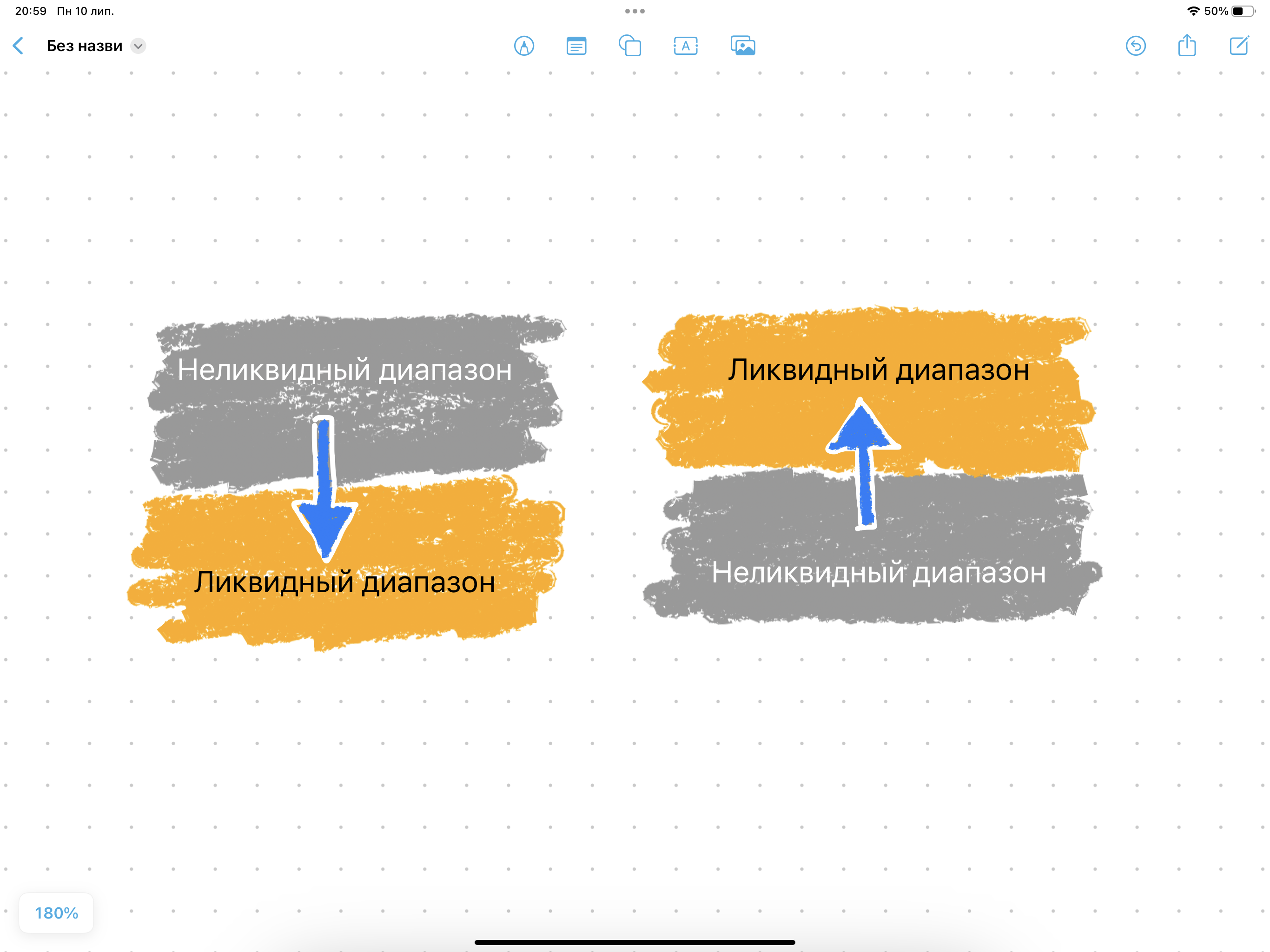

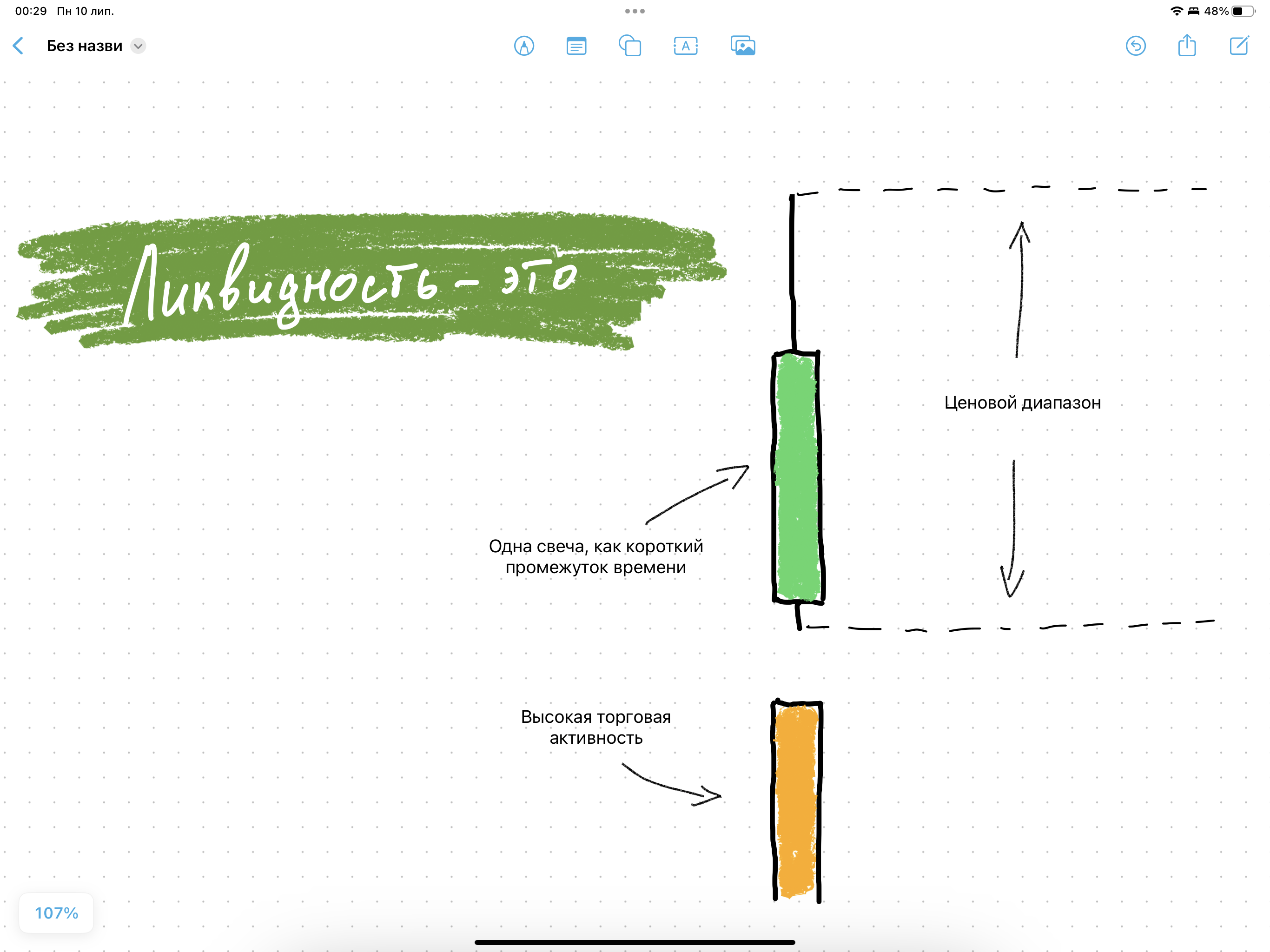

Контрагент, ликвидность

Профессионалы, укрепляющие свои позиции, обязаны выполнить этот маневр. Из-за размеров их позиций, это единственный способ, которым они могут работать на рынках. Они нуждаются в ликвидности, чтобы соответствовать своим ордерам, и рывок – отличная возможность ее получить.

Стоп-приказы на продажу, а также трейдеры, открывающие длинные позиции, представляют собой ордера на покупку, которые неизбежно должны пересечься с ордерами на продажу. И действительно, это хорошо информированные трейдеры размещают эти ордера на продажу и, таким образом, поглощают все сделки по покупке.

Кроме того, когда после бычьего шока происходит медвежий разворот, стоп-приказы тех, кто купил, также будут выполнены, что добавит силы медвежьему движению.

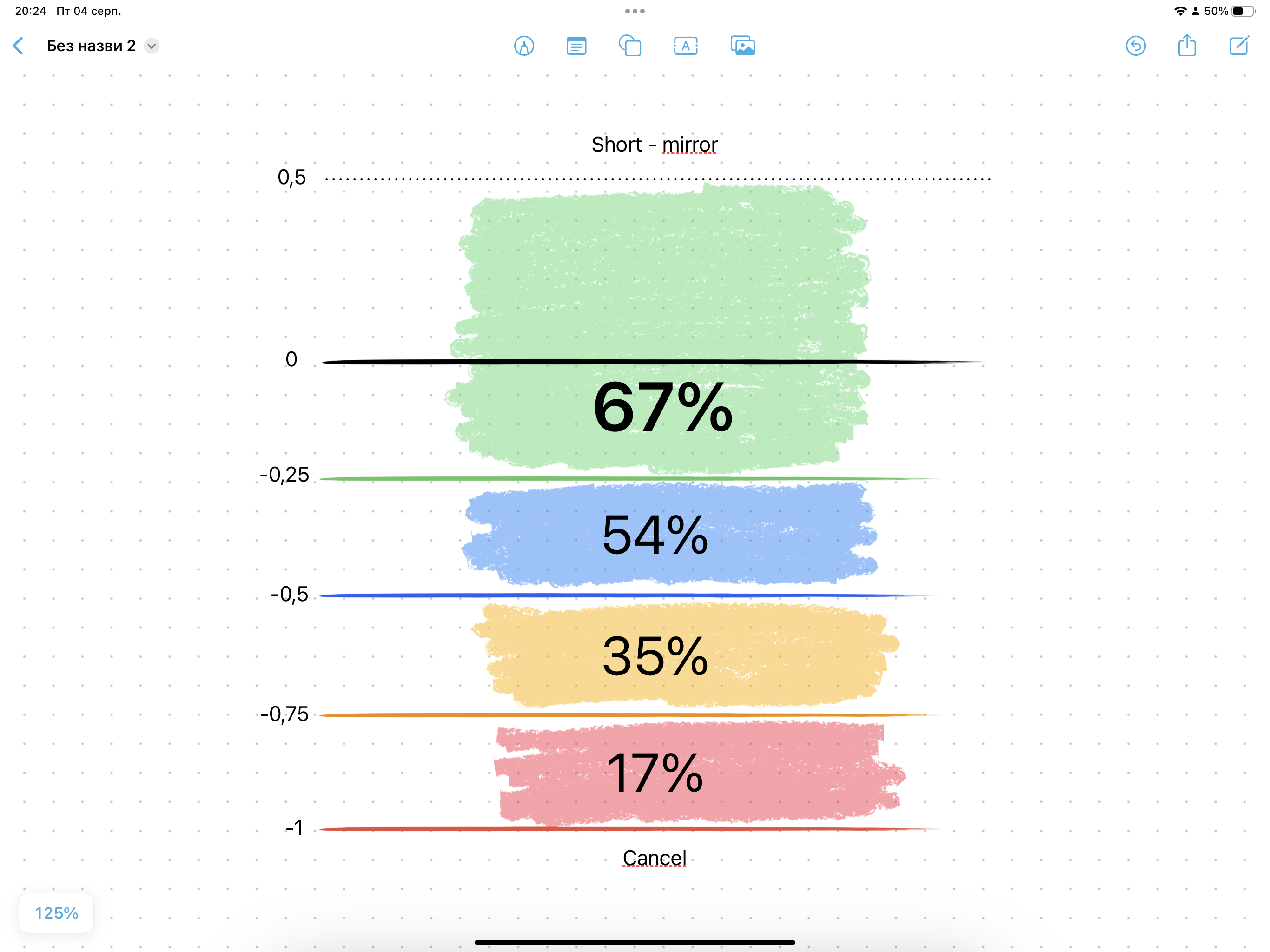

Путь наименьшего сопротивления

В конце развития диапазона, ведущие профессионалы не будут инициировать нисходящее движение до тех пор, пока не убедятся, что путь наименьшего сопротивления идет вниз. Они проводят тесты, чтобы оценить интерес покупателей.

Они запускают восходящие движения и, исходя из объема торгов в этих движениях, они оценивают, остается ли спрос доступным или покупатели исчерпались. Отсутствие объема на этом этапе указывает на отсутствие интереса к достижению более высоких цен. Именно поэтому иногда видно несколько тестовых движений в диапазоне.

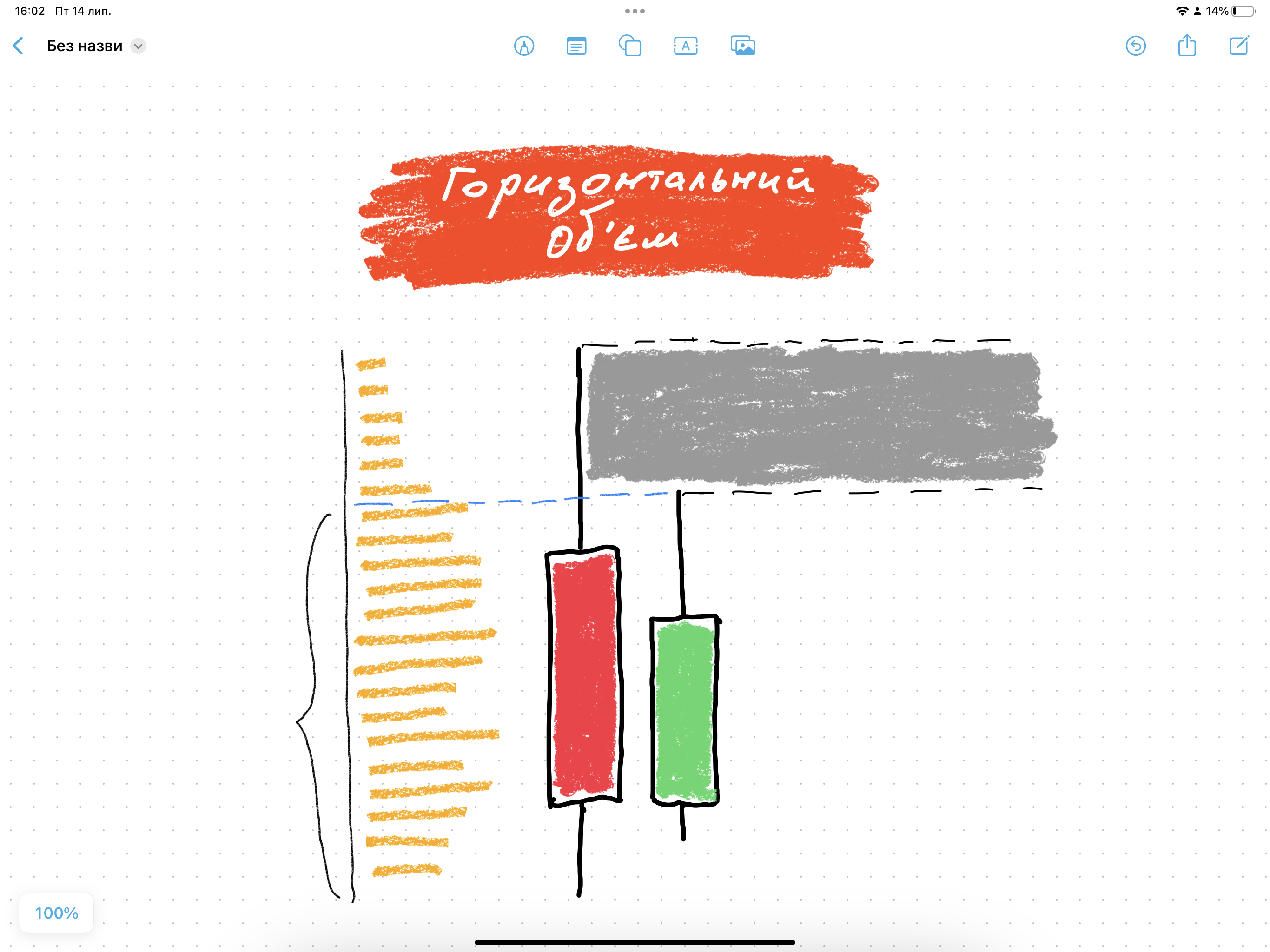

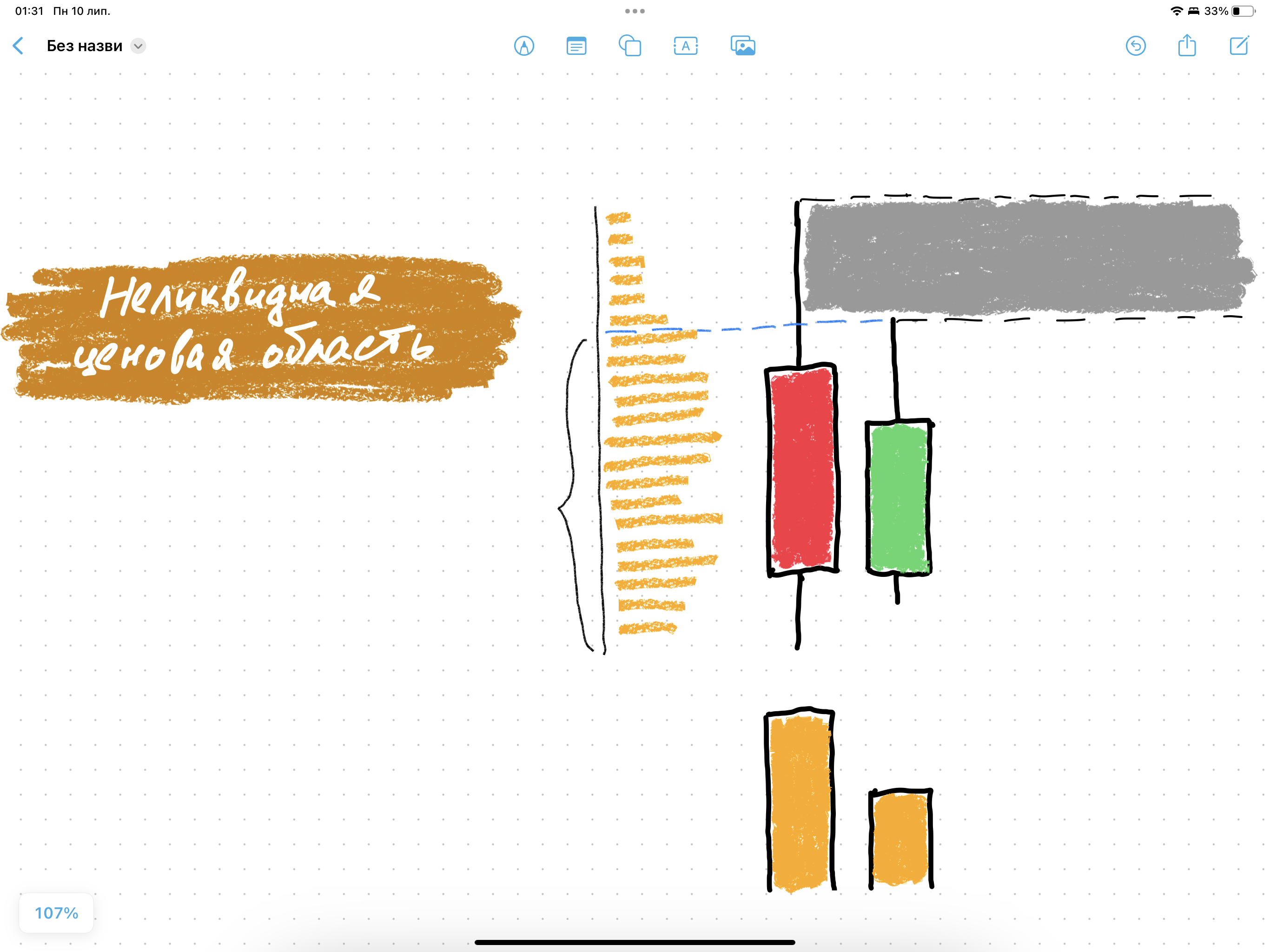

Это тесты, которые проводят профессионалы, чтобы убедиться, что они не столкнутся с сопротивлением по более низким ценам. Основные характеристики диапазона распределения

Вот основные характеристики диапазона распределения:

- Высокий объем и волатильность при развитии диапазона. Цены будут существенно колебаться, а объем останется относительно высоким и стабильным.

- Тестирование нижней зоны диапазона с отсутствием объема, указывающее на отсутствие интереса со стороны покупателей, за исключением случаев, когда цена готова выйти за пределы диапазона.

- Восходящие прорывы к предыдущим максимумам, как над уровнем сопротивления, так и над незначительными максимумами внутри диапазона.

- Более широкие и плавные движения вниз. Это указывает на появление предложения низкого качества и предполагает наличие спроса хорошего качества.

- Формирование нисходящих максимумов и минимумов. Эта последовательность должна быть наблюдаема уже на последнем этапе диапазона перед началом нисходящего тренда.

Начало нисходящего движения

Когда спрос больше не доступен, наступает поворотный момент. Контроль стоимости находится в руках сильных игроков, и они будут избавляться от своих позиций только по значительно более низким ценам. Даже небольшой рост предложения в этот момент приведет к резкому снижению цен и началу нисходящей тенденции.