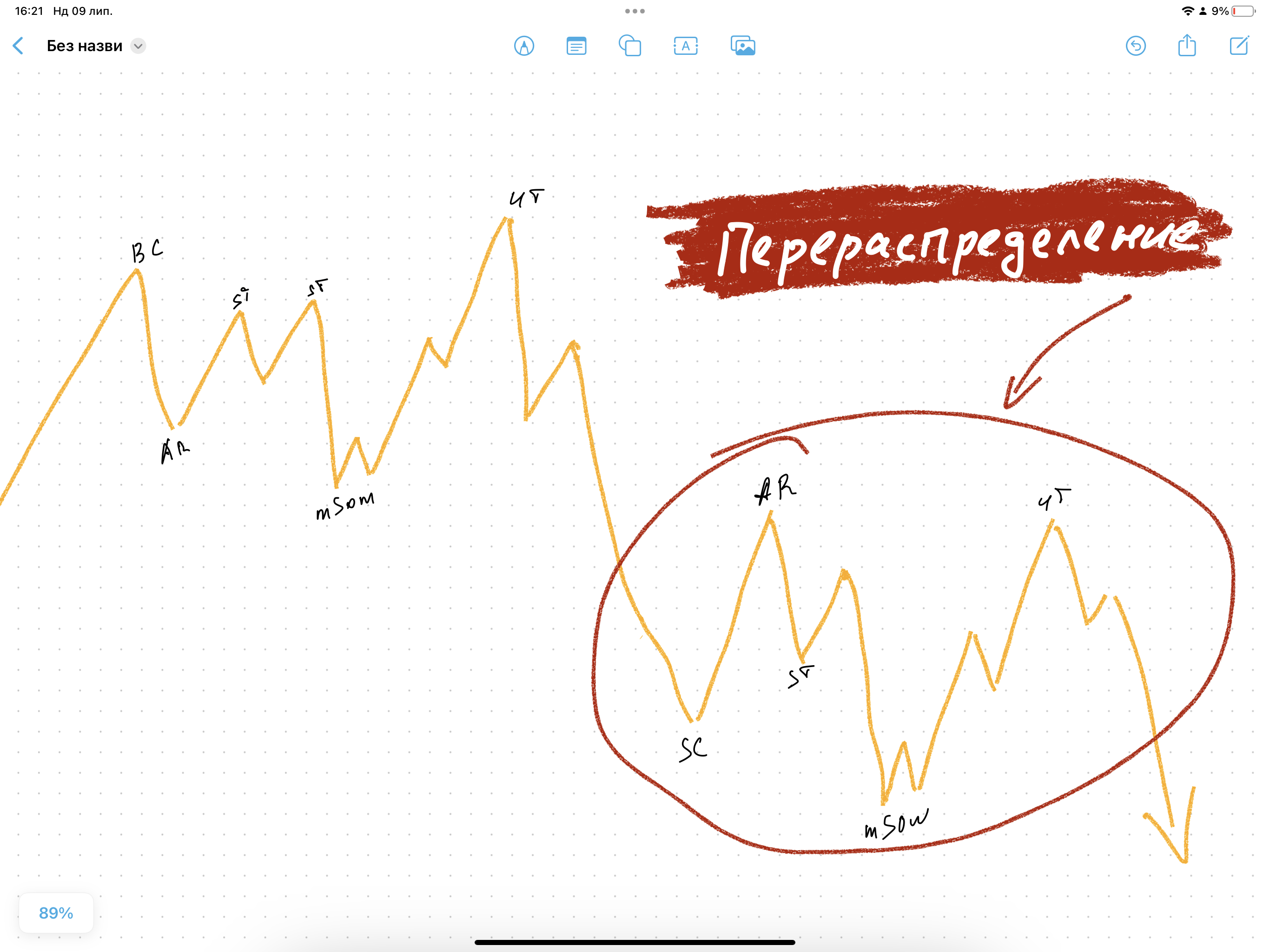

Діапазон розподілу представляє собою період бокового руху ціни, при якому висхідний рух зупиняється, і відбувається процес продажу акцій інформованими професіоналами, зацікавленими у більш низьких цінах.

Вони намагаються утримати вигідну позицію, щоб продати акції за більш низькі ціни і отримати прибуток.

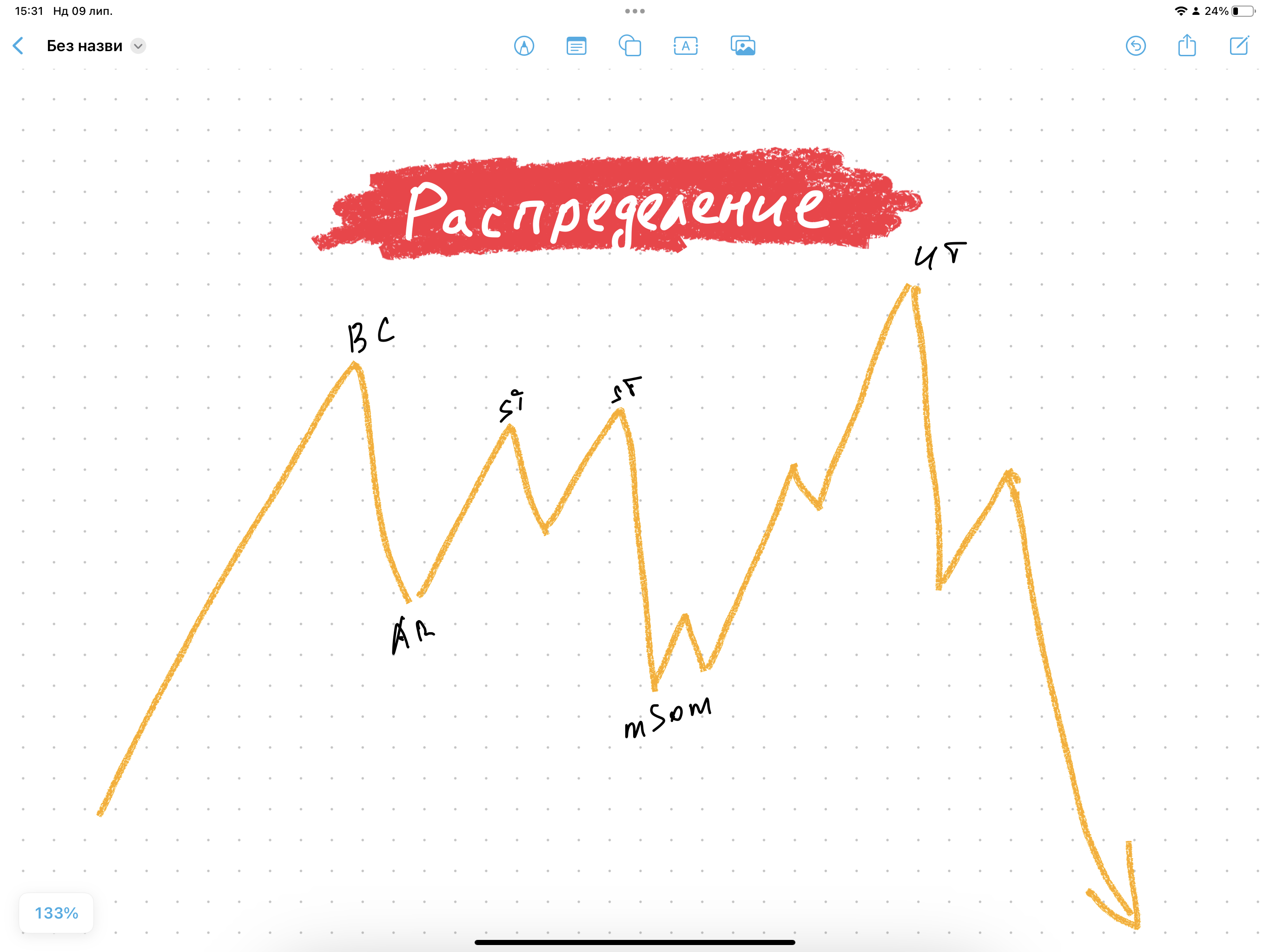

Розподіл. Це процес, при якому великі оператори розподіляють (продають) акції. Це перехід від сильних трейдерів або “сильних рук” до роздрібних трейдерів або “слабких рук”.

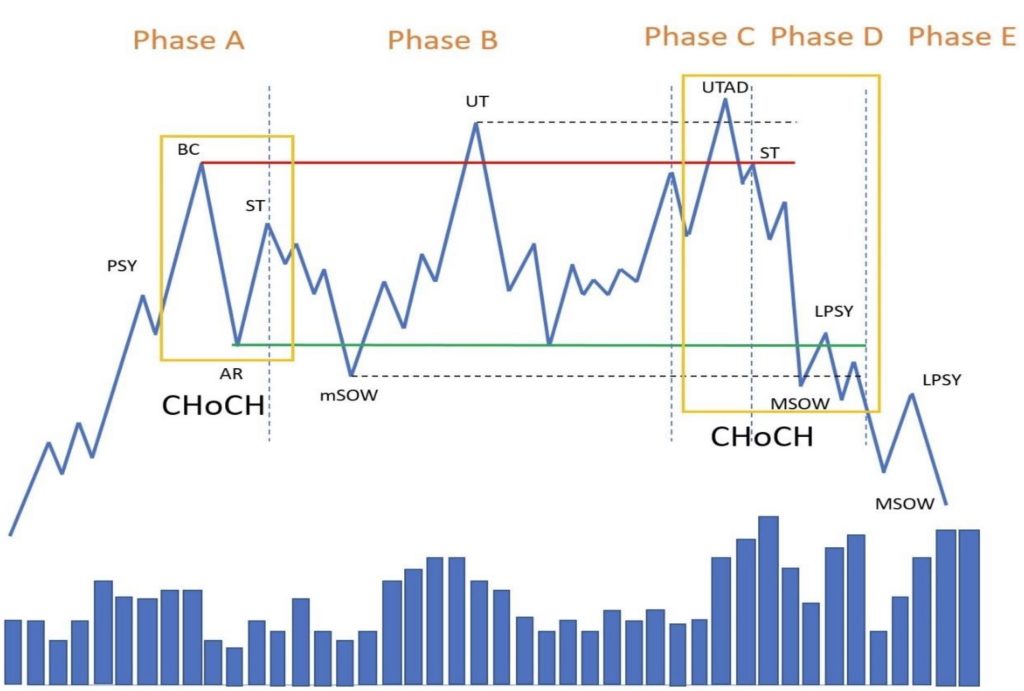

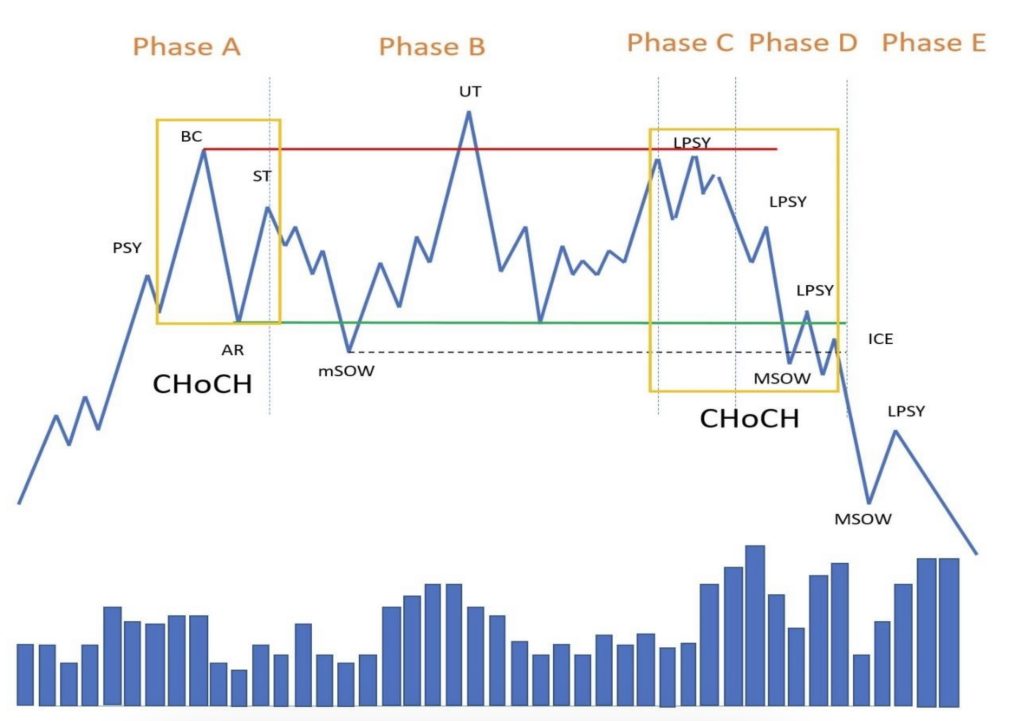

ICE (Initial Change of Character). Рівень підтримки структур розподілу або перерозподілу. Він визначається мінімумом, згенерованим автоматичною реакцією, та мінімумами, які можуть бути досягнуті під час фази B.

CHoCH (Change of Character). Зміна характеру. Вона вказує на середовище, в якому ціна буде рухатися найближчим часом. Перший CHoCH встановлюється в фазі A, коли ціна рухається з середовища висхідного тренду до консолідації. Другий CHoCH встановлюється від максимуму фази C до мінімуму SOW, при якому ціна переходить з середовища консолідації в середовище нисхідного тренду.

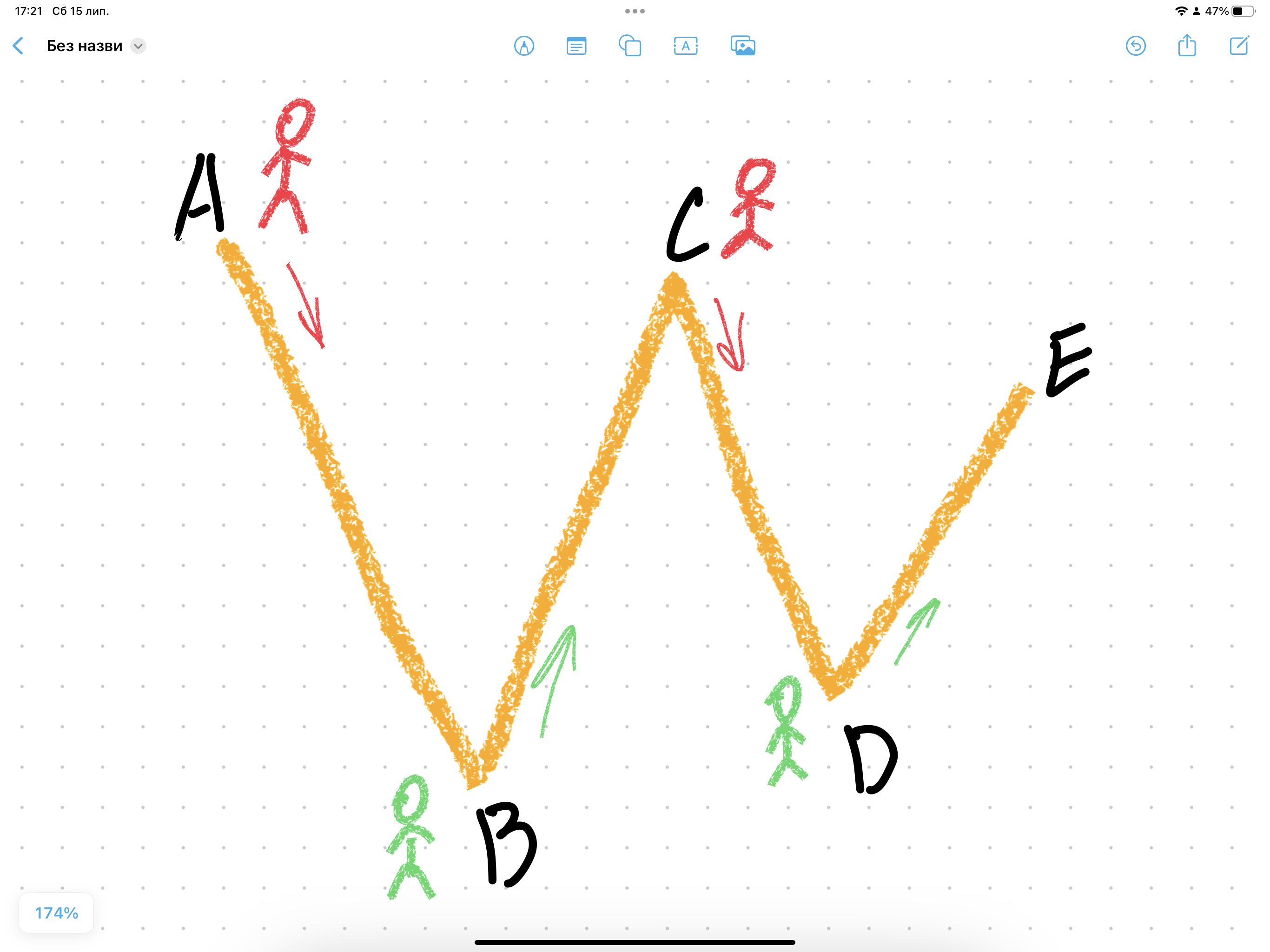

Фаза A. Зупинка попереднього тренду

- PSY (Preliminary Supply – Попередній збут). Це перша спроба зупинити підйом, яка часто має неуспіх.

- BC (Buying Climax – Кульмінація покупок). Дія, що зупиняє рух вгору.

- AR (Automatic Reaction – Автоматична реакція). Ведмежий рух, який встановлює мінімальний діапазон.

- ST (Secondary Test – Другорядний тест). Тест рівня попиту відносно дій. Означає закінчення фази A і початок фази B.

Фаза B. Побудова причини

- UT (Upthrust – Всплеск вгору). Це подія, аналогічна накопичувальній події UA. Тимчасове подолання опору і повторний вхід в діапазон. Це тест максимуму, згенерований BC.

- mSOW (Minor Sign of Weakness – Незначний ознака слабкості). Прояв незначної слабкості. Це подія, аналогічна ST, але в контексті розподілу. Тимчасове подолання підтримки і повернення в діапазон. Це тест мінімуму, створений AR.

Фаза C. Тест

- UTAD (Upthrust After Distribution – Всплеск вгору після розподілу). Це перевірка, яка включає подолання максимумів фаз A і B.

- Тест UTAD. Висхідний рух, спрямований вгору, щоб перевірити рівень зобов’язаності покупців.

Фаза D. Ведмежий тренд в межах діапазону

- MSOW (Major Sign of Weakness – Основний ознака слабкості). Прояв основної слабкості. Це головний ведмежий рух, який виникає після тестової події фази C та досягає нижньої межі діапазону, змінюючи характер.

- LPSY (Last Point of Supply – Остання точка постачання). Останній рівень попиту. Це зниження максимумів, які ми спостерігаємо в ведмежому русі до підтримки.

Фаза E. Ведмежий тренд поза діапазоном.

Це послідовність SOW та LPSY, яка породжує динаміку знижуючихся максимумів та мінімумів.

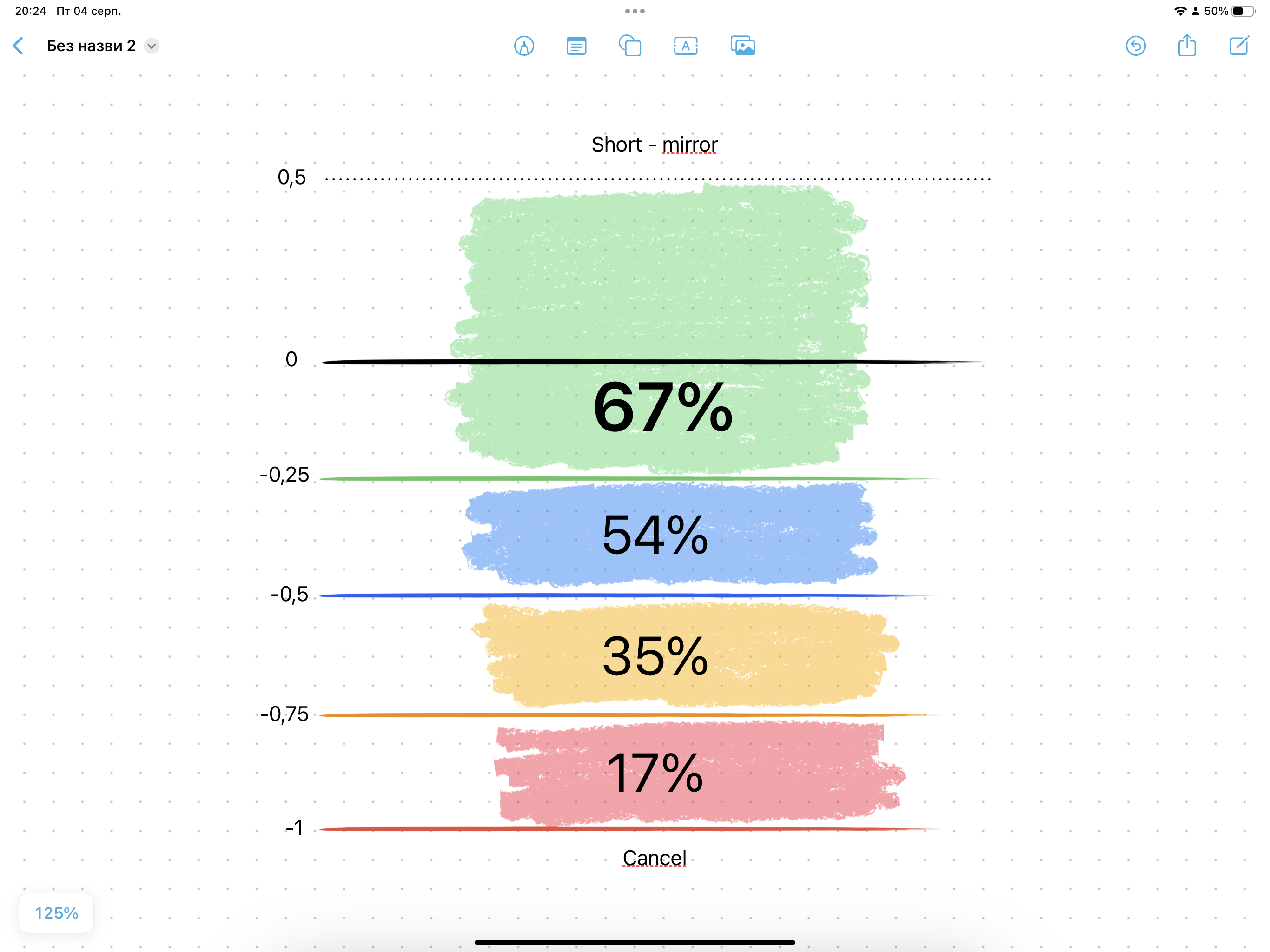

Другий варіант методики, при якому тестова подія в фазі C не досягає максимумів структури, відрізняється від прикладу накопичувальної схеми №2.

Це свідчить про більшу слабкість фону. Ціна намагається досягти максимальної ліквідності, але великі трейдери, які вже мають короткі позиції, заважають цьому. Структура втрачає впевненість через відсутність турбулентності.

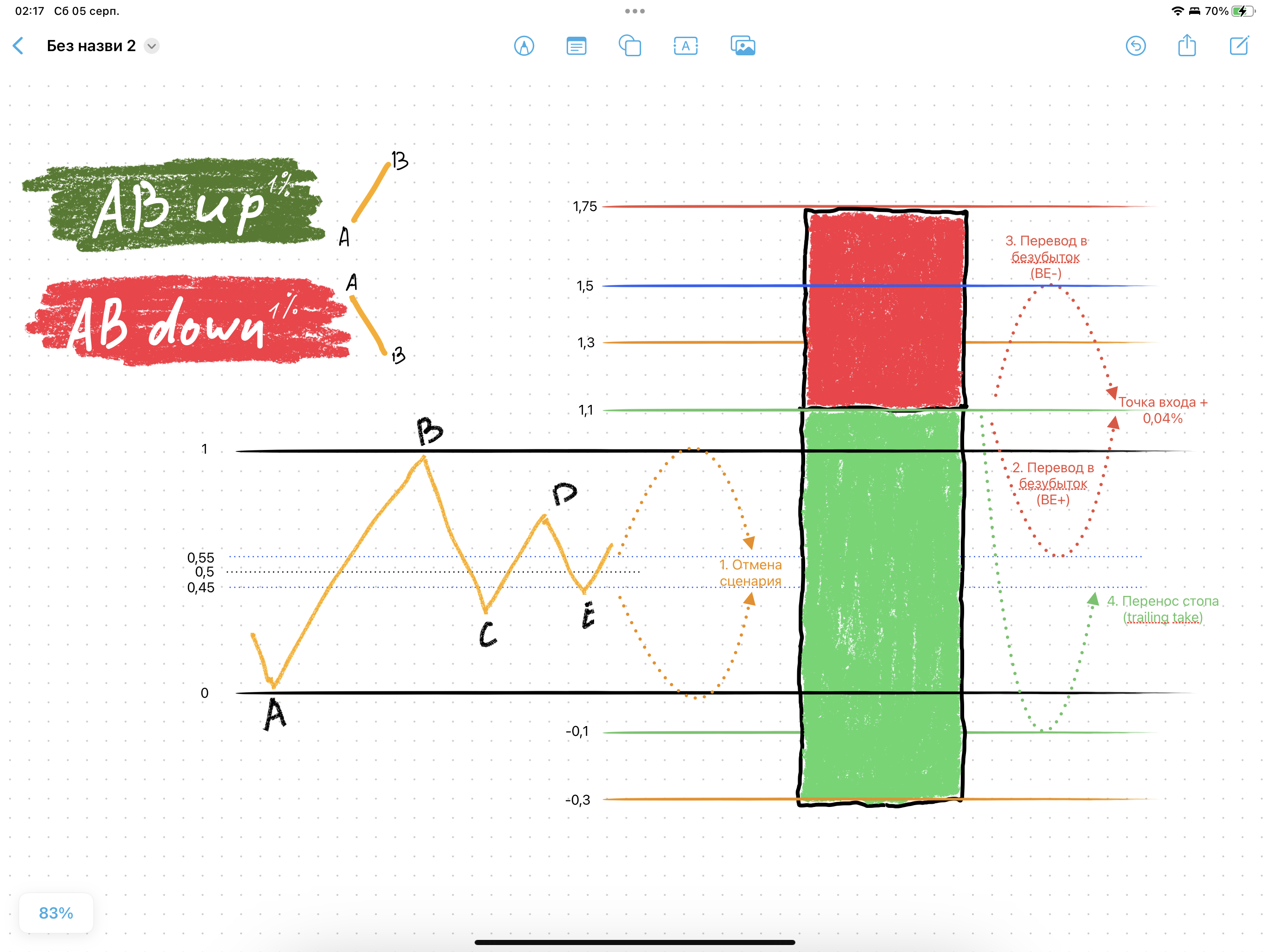

При відкритті короткої позиції на можливому LPSY ми завжди будемо сумніватися, чи буде ціна коливатися до максимумів перед падінням.

Ознака слабкості (SOW), що руйнує структуру, зникає. Це унікальна можливість протестувати на пробій (LPSY).

Закон причини і наслідку

Саме в цих умовах діапазону ми бачимо в дії закон причини і наслідку, який широко застосовується у світі торгівлі. Він каже нам, що для виникнення наслідку має існувати причина, що породжує його, і що ступінь наслідку буде прямо пропорційна причині.

У випадку діапазону розподілу, продаж акцій (причина) матиме наслідком подальший рух вниз, ведмежий тренд.

Ступінь цього руху буде прямо пропорційний часу, витраченому на створення причини (поглинання запасів).

Підготовка до значного руху потребує часу. Великі трейдери не можуть побудувати всю свою позицію одразу, оскільки агресивність їх продажних ордерів зсуне ціну вниз, поки не буде знайдено достатній попит, відповідний їх продажам.

Тому їм потрібно розробити і ретельно виконати план, щоб задовольнити всю доступну ринкову потребу за максимально можливою середньою ціною.

Маневри обробки

Під час цього процесу розподілу, великі трейдери, з підтримкою засобів масової інформації (часто доступних їм), створюють надзвичайно сильне середовище. Їх метою є привернення якомога більшої кількості трейдерів, оскільки саме купівля цих трейдерів забезпечить необхідний обсяг, відповідний їхнім продажним ордерам.

Недостатньо освічені трейдери не усвідомлюють, що сильні професіонали створюють чудову позицію для продажу, оскільки їхні інтереси спрямовані вниз. Вони вступають на ринок не в тому напрямку. За допомогою різних маневрів, великі трейдери поступово задовольняють наявний попит.

У діапазоні розподілу, аналогічно діапазону накопичення, ми стикаємося з фундаментальною подією – шоком. Вірно, що не всі структури побачать цю дію до початку тренду, але факт його присутності додає сценарію більше сили.

У випадку бичачого шоку, методологія Вайкоффа називає це “Upthrust”. Це раптовий висхідний рух, який пробиває рівень опору діапазону і виконує три функції для великих трейдерів: досягнення стоп-лосів трейдерів, у яких були короткі позиції і вони були добре позиціоновані; стимулювання покупок слабо освічених трейдерів, які вважають, що бичачий рух буде продовжуватися; і отримання прибутку від такого руху.

Водночас їм необхідно прибрати з ринку “слабкі руки”. Це трейдери, які незабаром закриють свої позиції на продаж, припускаючи короткий прибуток. Закриття позицій на продаж є ордерами на купівлю, які великим трейдерам доведеться поглинути, якщо вони хочуть продовжувати товкти ціну. Одна з дій, яку вони вживають, щоб позбутися від цього типу слабких трейдерів, – це створення плоского, нудного ринкового контексту, щоб утримувати їх від остаточного закриття своїх позицій.

Контрагент, ліквідність

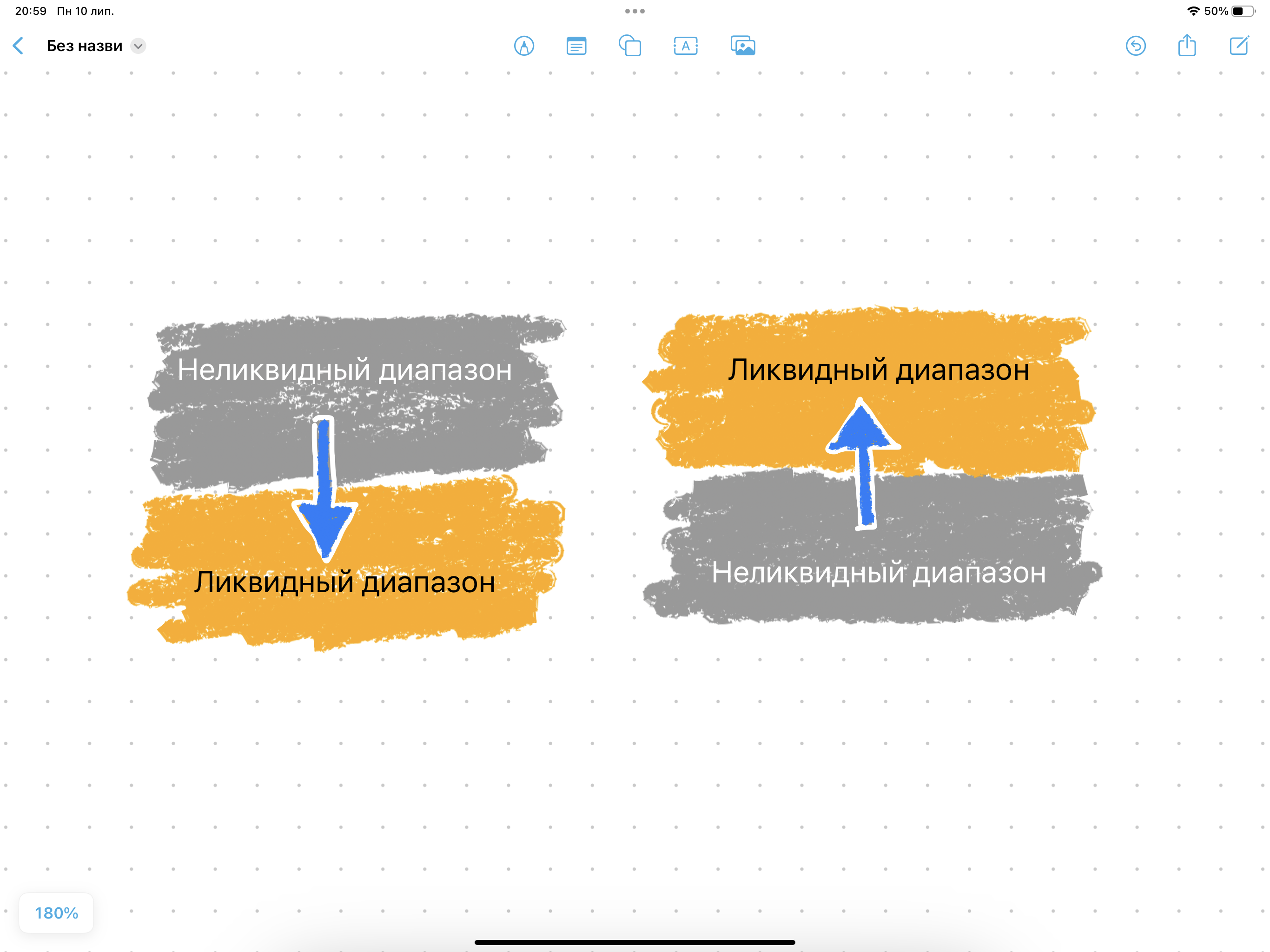

Професіонали, які зміцнюють свої позиції, зобов’язані виконати цей маневр. Через розміри своїх позицій, це єдиний спосіб, яким вони можуть працювати на ринках. Вони потребують ліквідності, щоб відповідати своїм ордерам, і ривок – відмінна нагода це отримати.

Стоп-прикази на продаж, а також трейдери, які відкривають довгі позиції, є ордерами на купівлю, які неодмінно мають перетнутися з ордерами на продаж. І дійсно, це добре освічені трейдери розміщують ці ордери на продаж і, отже, поглинають усі угоди по купівлі.

Крім того, коли після бичачого шоку настає ведмежий реверс, стоп-прикази тих, хто купив, також будуть виконані, що додасть сили ведмежому руху.

Шлях найменшого опору

В кінці розвитку діапазону, провідні професіонали не ініціюють низхідний рух, поки не переконаються, що шлях найменшого опору йде вниз. Вони проводять тести, щоб оцінити інтерес покупців.

Вони запускають висхідні рухи і, на основі обсягу угод в цих рухах, оцінюють, чи залишається попит доступним або покупці вичерпались. Відсутність обсягу на цьому етапі свідчить про відсутність інтересу до досягнення вищих цін. Саме тому іноді можна побачити декілька тестових рухів в діапазоні.

Це тести, які проводять професіонали, щоб переконатися, що вони не зіткнуться з опором по нижчих цінах. Основні характеристики діапазону розподілу

Основні характеристики діапазону розподілу:

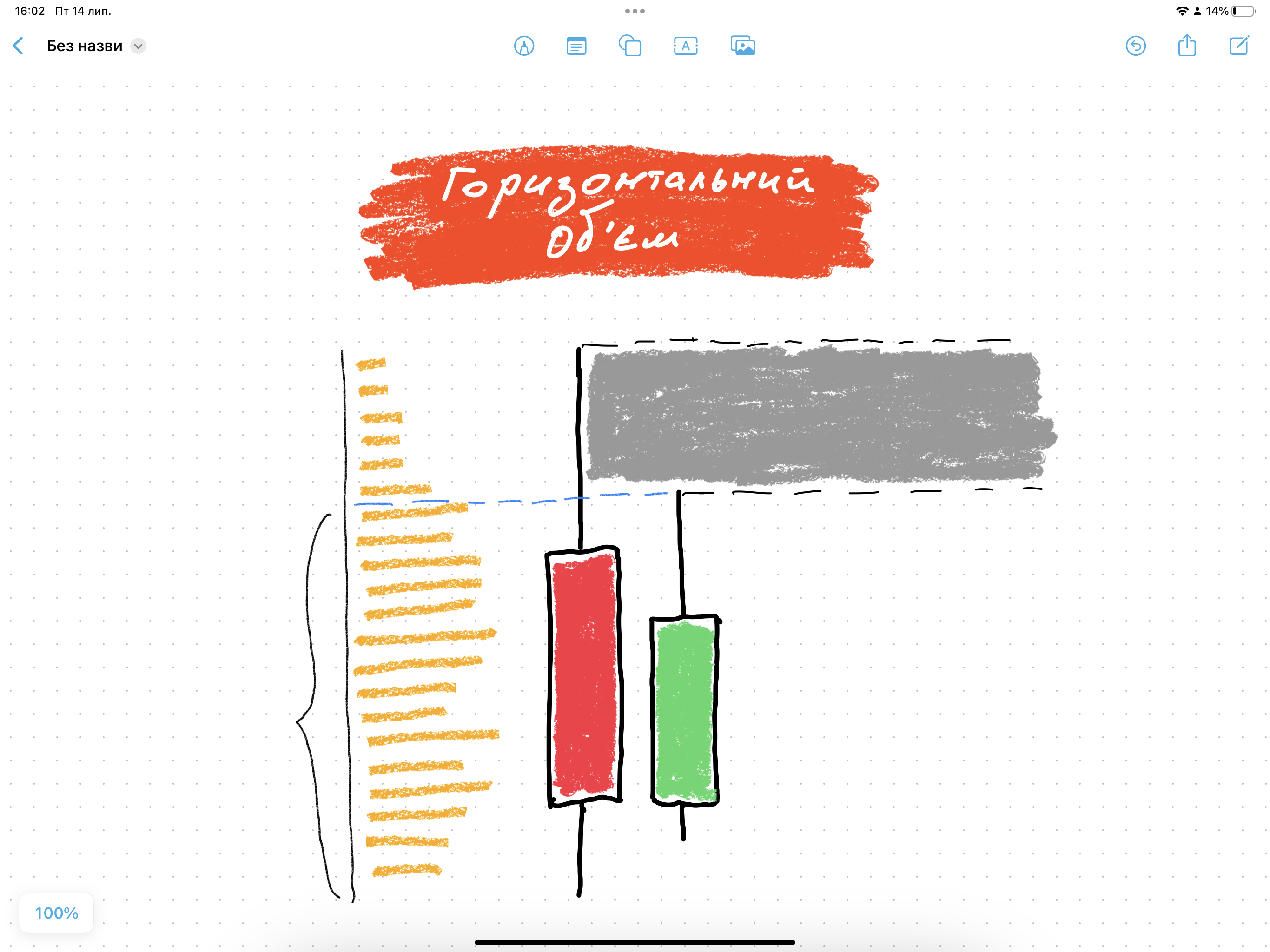

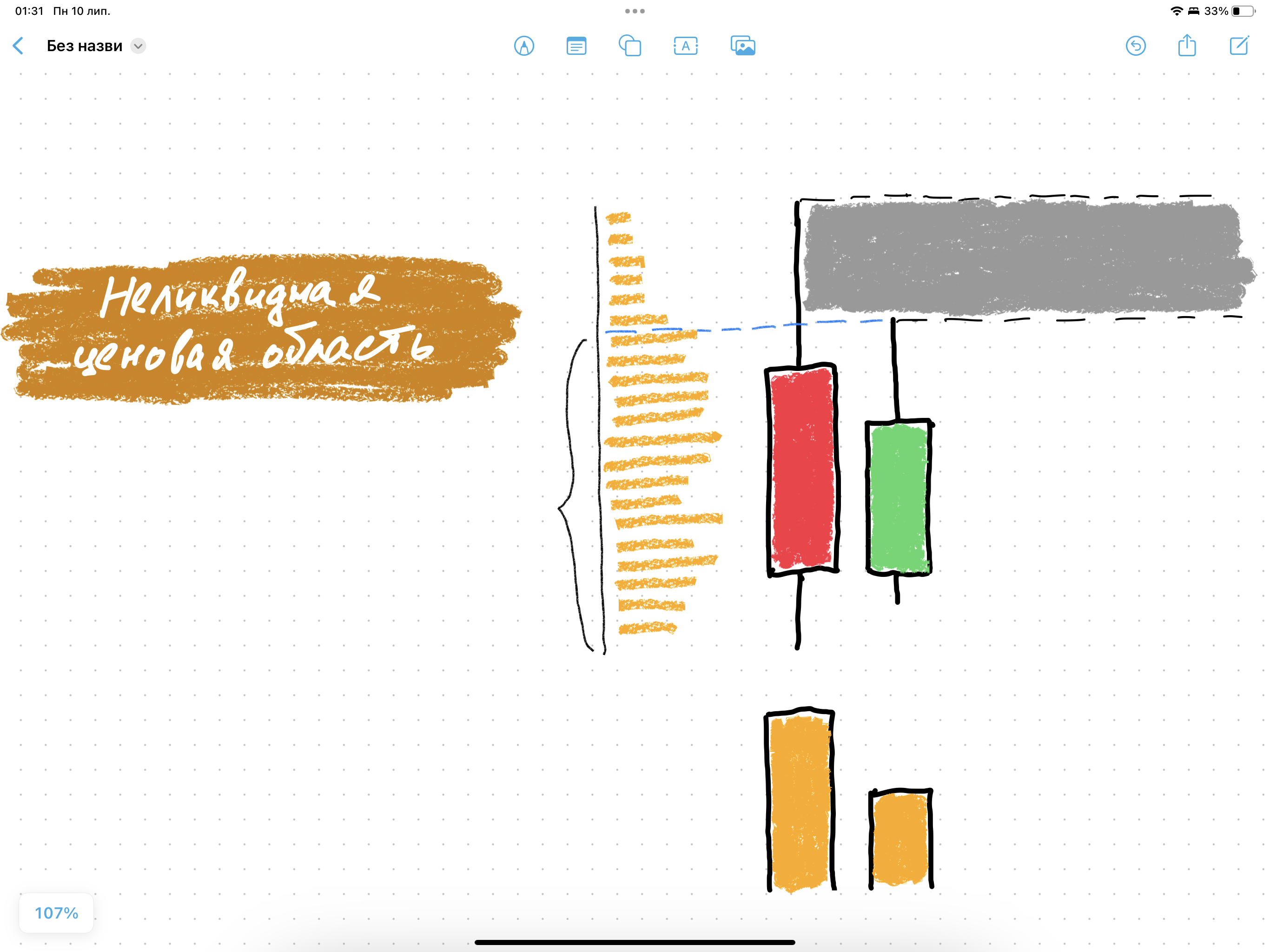

- Високий обсяг і волатильність при розвитку діапазону. Ціни будуть суттєво коливатися, а обсяг залишиться відносно високим і стабільним.

- Тестування нижньої зони діапазону з відсутністю обсягу, що вказує на відсутність інтересу з боку покупців, за винятком випадків, коли ціна готова вийти за межі діапазону.

- Висхідні прориви до попередніх максимумів, як над рівнем опору, так і над незначними максимумами всередині діапазону.

- Широкі і плавні рухи вниз. Це свідчить про появу пропозиції низької якості і передбачає наявність попиту хорошої якості.

- Формування низхідних максимумів і мінімумів. Ця послідовність повинна бути спостереженою вже на останньому етапі діапазону перед початком низхідного тренду.

Початок низхідного руху

Коли попит більше не доступний, настає поворотний момент. Контроль вартості знаходиться в руках сильних гравців, і вони будуть позбавлятися своїх позицій лише за значно більш низькими цінами. Навіть невелике збільшення пропозиції в цей момент призведе до різкого зниження цін і початку низхідної тенденції.